Το κόστος, η τιμή και η αξία των αιολικών - Γιατί η ενέργεια είναι πάντα πολιτική απόφαση

(το άρθρο δημοσιεύτηκε αρχικά στο https://jeromeaparis.substack.com/p/the-cost-of-wind-the-price-of-wind)

Ο Όσκαρ Ουάιλντ είπε ότι οι άνθρωποι "γνωρίζουν την τιμή των πάντων και την αξία κανενός", δείχνοντας ότι υπάρχει μια διαφορά ανάμεσα στην έννοια της τιμής και της αξίας. Στην αγορά ηλεκτρισμού, λόγω ορισμένων από τα δομικά χαρακτηριστικά της, είναι ακόμα πιο δύσκολο καθώς πρέπει να αντιμετωπίσεις και το κόστος της ενέργειας, που μπορεί να είναι διαφορετικό.

Τα παρακάτω αναφέρονται σε άρθρο μου πριν από 15 χρόνια και επιχειρούν να ξεδιαλύνουν αυτά τα τρία πράγματα και πως εν τέλει αποφασίζονται μέσω πολιτικών επιλογών.

Το κόστος επί της ουσίας είναι ό,τι ξοδεύει ο ηλεκτροπαραγωγός για να παράγει ηλεκτρισμό. Όμως, υπάρχει μια σημαντική διαφορά ανάμεσα στο μέσο κόστος (γνωστό ως LCOE ή επίπεδο κόστος ηλεκτρισμού) και το οριακό κόστος, δηλαδή πόσο στοιχίζει μια πρόσθετη μεγαβατώρα ανά πάσα στιγμή.

Η τιμή είναι τα χρήματα στα οποία πωλεί ο παραγωγός τον ηλεκτρισμό. Καθοδηγείται με βάση την αγορά ηλεκτρισμού ή τα συμβόλαια που έχουν υπογραφεί με έναν αγοραστή.

Η αξία είναι αυτό που παρείχε ο ηλεκτρισμός στον καταναλωτή. Περιλαμβάνει τη μεγαβατώρα ως μονάδα ενέργειας για να παρέχει φως, θέρμανση, κίνηση κτλ, αλλά επίσης τις εξωτερικότητες που δεν λαμβάνονται υπόψη στην τιμή, όπως η ρύπανση, οι εκπομπές CO2 ή η εξάρτηση από μη αξιόπιστους προμηθευτές ή ένα πόρο που φθίνει, όπως και χαρακτηριστικά όπως η "έγκαιρη" μεγαβατώρα (πιο πολύτιμη σε διαφορετικές στιγμές και πλέον πολύτιμη όταν τη θέλεις).

Η σχέση μεταξύ τους δεν είναι πάντα άμεση, ιδίως για παραγωγούς όπως τα αιολικά πάρκα. Ας τις αναλύσουμε για να δούμε πως οι πολιτικές αποφάσεις επηρεάζουν τους αριθμούς.

Κόστος

Το κόστος του ανέμου είναι αρκετά απλό, δηλαδή ότι χρειάζεται να ξοδέψεις για να παράγεις τον ηλεκτρισμό.

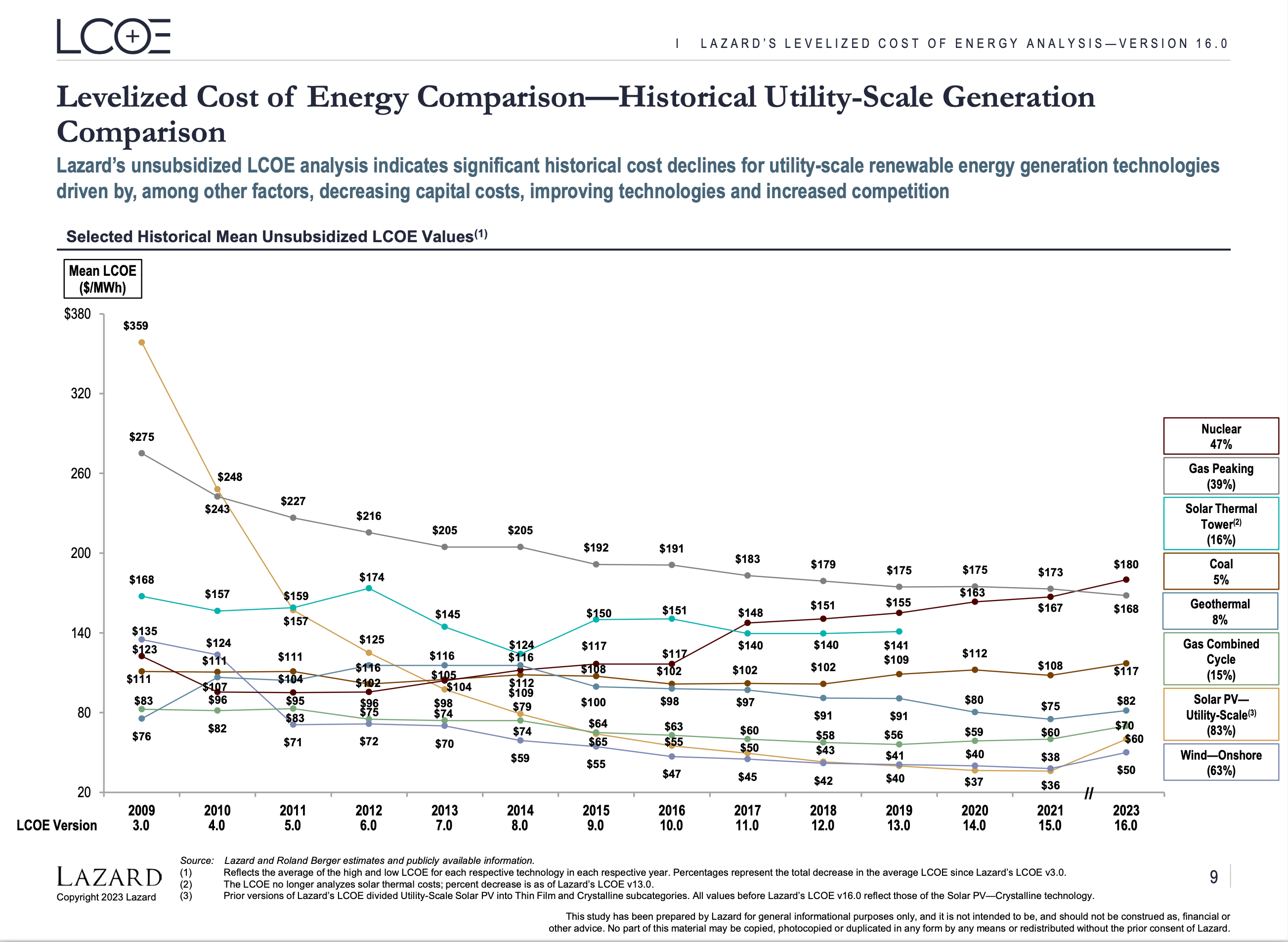

Το παραπάνω διάγραμμα δείχνει πως άλλαξε αυτό το κόστος τα τελευταία 15 χρόνια για διάφορες τεχνολογίες. Για τα αιολικά και τα φωτοβολταϊκά βλέπουμε μια μακρά αργή πτώση, καθώς βελτιώθηκε η τεχνολογία, και εν τέλει μια αύξηση την τελευταία διετία λόγω του πληθωρισμού και των προβλημάτων στις εφοδιαστικές αλυσίδες. Πάντως και οι δύο τεχνολογίες παραμένουν οι φθηνότερες.

(είναι ενδιαφέρον ότι το αρχικό μου άρθρο του 2009 είχε την ίδια πτωτική τάση με μια στιγμιαία άνοδο - αυτές οι πρόσκαιρες αυξήσεις φαίνεται πως προκαλούν αρκετό άγχος και πολλά άρθρα που ρωτάνε αν οι ΑΠΕ μπορούν να είναι ανταγωνιστικές. Η σταθερή αύξηση του κόστους της πυρηνικής ενέργειας δεν φαίνεται να παράγει τα ίδια ερωτήματα)

Στην περίπτωση των αιολικών, όπως στις υπόλοιπες ΑΠΕ (και τα πυρηνικά) είναι σημαντικό να σημειώσουμε ότι το κόστος είναι προκαταβολικό, δηλαδή πρέπει να ξοδέψεις χρήματα για την κατασκευή και εγκατάσταση των ανεμογεννητριών (και τη γραμμή δικτύου αν χρειάζεται), όμως μόλις το κάνεις υπάρχουν λιγοστά άλλα κόστη: Μονάχα η συντήρηση και κάποιος εξοπλισμός που και που.

Αυτό σημαίνει ότι το επίπεδο κόστος των αιολικών (δηλαδή το μέσο κόστος μακροχρόνια, όταν το αρχικό επενδυτικό κόστος έχει απλωθεί στη διάρκεια ζωής των ανεμογεννητριών) θα εξαρτάται από το πως το προκαταβολικό κόστος μοιράζεται στην παραγωγή ηλεκτρισμού κατά τη διάρκεια των ανεμογεννητριών και αυτό μας οδηγεί σε μια οικονομική έννοια: Το κόστος κεφαλαίου. Η υπόθεση για το κόστος χρήματος επιτρέπει να διανεμηθεί ένα μέρος του άμεσου κόστους στην τιμή της μεγαβατώρας που θα παραχθεί στο μέλλον. Προφανώς η διάρκεια που θα παράγει ηλεκτρισμό η ανεμογεννήτρια έχει επίσης μεγάλη σημασία.

Το κόστος κεφαλαίου θα εξαρτηθεί από το αν μπορείς να δανειστείς (την τιμή που βασίζεται στην πιστοληπτική σου ικανότητα) ή αν μπορείς να παρέχεις μετοχική αξία (συνήθως πιο ακριβό). Μαζί αυτά τα δύο σημαίνουν ότι τα περισσότερα έσοδα που θα αποφέρει ένα αιολικό σε οποιοδήποτε χρονικό σημείο θα αποπληρώσουν την αρχική επένδυση, παρά τα βραχυπρόθεσμα κόστη παραγωγής. Αν το κόστος κεφαλαίου αυξηθεί από 5% σε 10%, τότε το επίπεδο κόστος αυξάνεται κατά 40% (ενώ για μια μονάδα αερίου θα είναι λιγότερο από 20%).

Αξίζει να υπογραμμίσουμε ότι το να "αφήνουμε την αγορά να αποφασίσει" ΔΕΝ είναι μια τεχνολογικά ουδέτερη λύση όταν πρόκειται για τις επενδύσεις στην ηλεκτροπαραγωγή: Η δημόσια χρηματοδότηση (που είναι διαθέσιμη για κρατικές ή δημοτικές εταιρείες) είναι φθηνότερη από την εμπορική: Καθώς οι διάφορες τεχνολογίες έχουν διαφορετικές ευαισθησίες στο κόστος κεφαλαίου, η προτίμηση των λύσεων της "αγοράς" θα επωφελήσει αναπόφευκτα τις τεχνολογίες ορυκτών καυσίμων, ενώ η δημόσια επένδυση θα ωφελούσε τις τεχνολογίες κεφαλαιακής έντασης, όπως τα αιολικά και τα πυρηνικά.

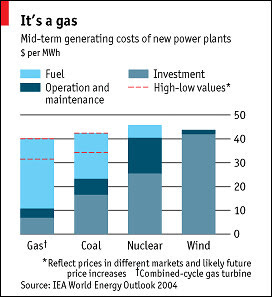

Ένα παλιό διάγραμμα του Economist από το 2005 δείχνει ότι η δομή κόστους των διάφορων τεχνολογιών είναι εντελώς διαφορετική: Η μια περιλαμβάνει κυρίως το κόστος χρηματοδότησης, η άλλη κυρίως το κόστος καυσίμου (τα πυρηνικά είναι πιο κοντά στα οικονομικά των αιολικών και ο άνθρακας πιο κοντά στου αερίου).

Κατά συνέπεια, το οριακό κόστος των αιολικών είναι ουσιαστικά μηδέν, δηλαδή σε οποιαδήποτε στιγμή δεν στοιχίζει τίποτα να παράγεις μια παραπάνω μεγαβατώρα (χρειάζεσαι μόνο περισσότερο άνεμο). Αντιθέτως, το οριακό κόστος του αερίου θα είναι σημαντικό, καθώς κάθε παραπάνω κιλοβατώρα απαιτεί καύσιμο: Το οριακό κόστος σχετίζεται στενά με την τιμή του αερίου που χρειάζεται για να παραχθεί η επιπλέον μεγαβατώρα.

Αυτό σημαίνει επίσης ότι μόλις γίνει η επένδυση, το κόστος των αιολικών είναι ουσιαστικά προδιαγεγραμμένο, ενώ του αερίου έντονα μεταβλητό, αφού εξαρτάται από το κόστος καυσίμου. Τα καλά νέα για τα αιολικά είναι ότι το κόστος είναι έντονα προβλέψιμο. Τα κακά νέα είναι ότι δεν είναι καθόλου ευέλικτο και δεν μπορεί να προσαρμοστεί στις αλλαγές της τιμής ηλεκτρισμού.

Ή για να το θέσουμε ακριβέστερα, οι αιολικοί παραγωγοί αναλαμβάνουν το ρίσκο ότι οι τιμές μπορεί να είναι χαμηλότερες από το σταθερό κόστος τους. Καθώς είναι παραγωγοί μηδενικού οριακού κόστους και η οριακή ροή χρημάτων θα είναι πάντα καλύτερη όταν παράγουν, παρά όταν δεν παράγουν, τα αιολικά είναι επί της ουσίας "δέκτης τιμής", δηλαδή η απόφαση να παράγουν δεν εξαρτάται από την τιμή. Όμως, η ικανότητα να αποπληρώσουν το αρχικό χρέος θα εξαρτηθεί από το επίπεδο της τιμής και αν μείνουν χαμηλές επί μακρόν, τότε το αιολικό μπορεί να χρεοκοπήσει.

Στο μεταξύ, οι παραγωγοί με αέριο αναλαμβάνουν ένα ρίσκο οποιαδήποτε στιγμή για τις σχετικές τιμές του ηλεκτρισμού και του αερίου (αυτό που αποκαλείται "spark spread"). Πρόκειται για ένα βραχυπρόθεσμο ρίσκο: Οι μονάδες αερίου έχουν την τεχνική δυνατότητα να επιλέξουν να μην παράγουν (πέρα από ορισμένους μικρούς τεχνικούς περιορισμούς) την οποιαδήποτε στιγμή, άρα μπορούν να αποφύγουν ζημιές και το γεγονός ότι κλείνουν μπορεί να επηρεάσει την τιμή του αερίου (μειώνοντας τη ζήτηση) και του ηλεκτρισμού (μειώνοντας την προμήθεια). Στην πραγματικότητα, όπως θα δούμε σε λίγο, η τιμή ηλεκτρισμού καθοδηγείται συνήθως από την τιμή του αερίου και έτσι οι μονάδες αερίου είναι "δημιουργοί τιμής" και έτσι το κόστος τους καθοδηγεί τις τιμές ηλεκτρισμού.

Και πάλι αυτό υποδεικνύει ότι η επιλογή μηχανισμών της αγοράς για να θέσουν τις τιμές ηλεκτρισμού (παρά η ρύθμισή τους) δεν είναι τεχνολογικά ουδέτερη: Και εδώ οι απορρυθμισμένες αγορές είναι δομικά υπέρ της παραγωγής με ορυκτά καύσιμα σε σχέση με τα ρυθμιζόμενα τιμολογιακά περιβάλλοντα.

Σε αυτό το σημείο, το συμπέρασμα για το κόστος των αιολικών (αγνοώντας τις εξωτερικότητες, όπως τα θέματα δικτύου και διαθεσιμότητας που θα συζητηθούν παρακάτω) είναι ότι βρίσκεται κοντά ή χαμηλότερα από το αντίστοιχο των συμβατικών πηγών (πυρηνικά, αέριο, άνθρακας), αναλόγως της τιμής καυσίμων, αν και έχουν μια πολύ διαφορετική σχέση με τις τιμές.

Οπότε ας μιλήσουμε για τις τιμές.

Τιμές

Υπάρχουν δύο πτυχές εδώ: Η τιμή που λαμβάνουν τα αιολικά και η τιμή που πληρώνουν οι αγοραστές, που μπορεί να είναι διαφορετική.

Η τιμή της αιολικής ενέργειας είναι αυτή που λαμβάνουν οι παραγωγοί. Μπορεί να σχετίζεται ή όχι με το κόστος παραγωγής, αλλά θα περίμενε κανείς η τιμή να είναι υψηλότερη του κόστους, αλλιώς δεν θα είχαμε επενδύσεις. Όμως το ερώτημα είναι βεβαίως αν η τιμή χρειάζεται να είναι υψηλότερη πάντα ή κατά μέσο όρο και αν ναι, για ποια διάρκεια.

Καθώς, όπως είδαμε, τα αιολικά έχουν καθορισμένες τιμές, το μόνο που ζητά ένας αιολικός παραγωγός είναι μια τιμή ελαφρώς πάνω από το μακροπρόθεσμο κόστος του. Αν είναι διαθέσιμη, τότε η επένδυση είναι δομικά βίωσιμη και αρκετά ασφαλής, που σημαίνει ότι χρειάζεται μια σχετικά χαμηλή επιστροφή κεφαλαίου.

Το πρόβλημα, όπως είπαμε, είναι ότι τα αιολικά είναι δέκτης τιμής και εκτός αν οι παραγωγοί βρουν διμερή συμβόλαια σε τιμή πάνω από το μακροχρόνιο κόστος τους, εξαρτώνται από τις διακυμάνσεις της τιμής στην αγορά. Και όταν το μεγάλο βάρος είναι η αποπληρωμή του χρέους και δεν έχεις αρκετό ρευστό κάποια περίοδο (διότι οι τιμές έπεσαν κάτω από το κόστος σου), τότε μπορεί να χρεοκοπήσεις κατευθείαν παρά το ότι παράγεις θετική χρηματική ροή. Αυτό σημαίνει ότι ένα αιολικό πάρκο θα είναι πάντα καλή επιχείρηση για εξαγορά, απλά μπορεί να μην είναι καλή επιχείρηση για να επενδύσεις αρχικά αν οι τιμές είναι πολύ μεταβλητές.

Και έτσι δεν εκπλήσσει ότι το πιο αποδοτικό σύστημα για στήριξη της αιολικής ενέργειας είναι οι ταρίφες (ή τα σύγχρονα CfD), όπου οι παραγωγοί λαμβάνουν μια εγγυημένη τιμή για μεγάλη διάρκεια (15-20 χρόνια) σε επίπεδο αρκετό να καλύψει το κόστος τους.

Η προκαθορισμένη τιμή (ή στο CfD η διαφορά από την τιμή της αγοράς) πληρώνεται είτε άμεσα από τον προμηθευτή ή από το λειτουργό της αγοράς. Η εταιρεία ηλεκτρισμού επιτρέπεται να μετακυλίσει το κόστος της ταρίφας στους καταναλωτές. Η διαφορά μπορεί να είναι αρνητική αν οι τιμές στην αγορά είναι υψηλότερες από την τιμή στο αιολικό και στην περίπτωση αυτή το αποτέλεσμα θα είναι μειωμένο κόστος για τους καταναλωτές, όπως είδαμε σε πολλές ευρωπαϊκές χώρες με τέτοιους μηχανισμούς το 2022.

Είναι εύκολο να σχεδιαστεί, είναι αποδοτικό και είναι και τρόπος να έχουμε φθηνότερο ηλεκτρισμό. Η προσφορά σταθερών τιμών για τα αιολικά τους επιτρέπει να προσελκύουν φθηνότερο κεφάλαιο, μειώνοντας το κόστος αυτό, που είναι ο μεγαλύτερος οδηγός του LCOE. Οι ταρίφες και τα CfD είναι σαν ένα μακροχρόνιο swap επιτοκίου. Κανείς δεν αποκαλεί το στεγαστικό σας δάνειο "επιδότηση" - καθώς δεν υπάρχει αγορά για μακροχρόνια swaps ηλεκτρισμού, είναι έξυπνη πολιτική να δημιουργούνται τέτοιες αγορές προτείνοντας CfD και βεβαιώνοντας ότι αντανακλούν μια αληθινή τιμή εξασφαλίζοντας ανταγωνιστική τιμολόγηση μέσω καλοσχεδιασμένων διαγωνισμών.

Καθώς η διείσδυση των αιολικών (και των ΑΠΕ) αυξάνεται, υπάρχει άλλη μια σχέση μεταξύ των αιολικών και της τιμής ηλεκτρισμού που αξίζει να σημειώσουμε: Ο κανιβαλισμός.

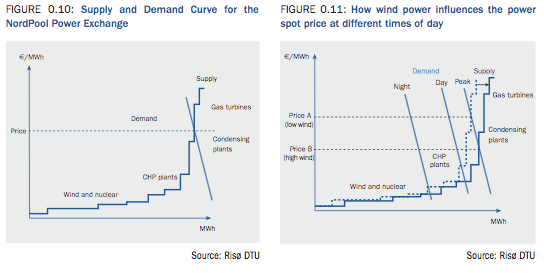

Σε περιβάλλον αγοράς κυριαρχεί το οριακό κόστος, δηλαδή η τιμή καθορίζεται τις περισσότερες φορές από τους πιο ακριβούς παραγωγούς που χρειάζονται εκείνη τη στιγμή για να καλύψουν τη ζήτηση. Η ζήτηση δεν είναι, πέρα από ορισμένες βιομηχανίες, ελαστική ως προς την τιμή βραχυπρόθεσμα και εν πολλοίς ανεξάρτητη από την προμήθεια (οι άνθρωποι δεν ανησυχούν αν θα υπάρχει αρκετή παραγωγή στο σύστημα όταν ανάβουν κάτι), άρα η προμήθεια πρέπει να προσαρμοστεί και η τιμή του τελευταίου παραγωγού που θα λειτουργήσει θα καθορίσει την τιμή για όλους τους άλλους.

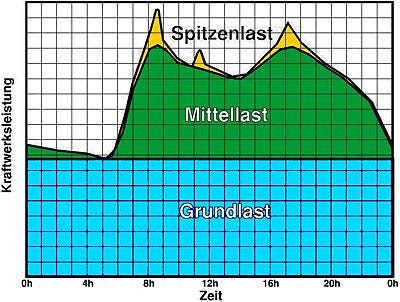

Αν δείτε το παραπάνω διάγραμμα, παρατηρείτε μια τυπική καμπύλη κατανομής, δηλαδή τη γραμμή που εκπροσωπεί την παραγωγική ισχύ με βάση την τιμή. Τα υδροηλεκτρικά είναι συνήθως η φθηνότερη (στα αριστερά) και ακολουθούν τα πυρηνικά και/ή ο άνθρακας, έπειτα έχουμε τις μονάδες αερίου και συμπαραγωγής και τέλος, τις μονάδες αιχμής, συνήθως αερίου ή πετρελαίου.

Παίρνετε την καμπύλη της ζήτησης (τις γραμμές στα δεξιά) και εκεί που διασταυρώνονται έχετε την τιμή. Όπως είναι λογικό, το βράδυ η ζήτηση είναι χαμηλότερη και απαιτεί χαμηλότερη τιμή από την ημέρα και ακόμα μικρότερη από ότι σε αιχμιακή ζήτηση που απαιτεί ακριβές μονάδες να λειτουργήσουν.

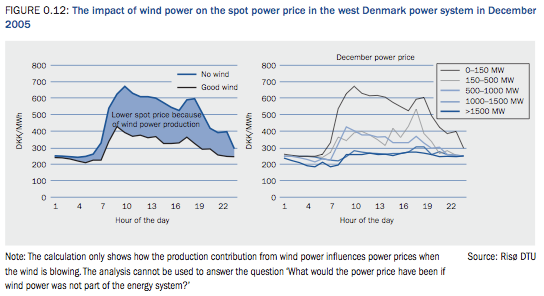

Το δεξιό διάγραμμα δείχνει τι συμβαίνει όταν τα αιολικά μπαίνουν στην εικόνα: Ως παραγωγός πολύ χαμηλής οριακής τιμής, προστίθενται στην καμπύλη κατανομής στα αριστερά και ωθούν όλους τους άλλους παραγωγούς στο βαθμό που είναι διαθέσιμα εκείνη τη στιγμή. Εγχέοντας φθηνή ενέργεια στο σύστημα, χαμηλώνουν την τιμή. Η επίδραση στην τιμή είναι αρκετά χαμηλή τη νύχτα, όμως μπορεί να γίνει σημαντική την ημέρα και πολύ σημαντική σε ώρες αιχμής (με βάση πάντα τη διαθεσιμότητα του ανέμου).

Όπως φανερώνει το διάγραμμα, η επίδραση στην τιμή σημαντικής αιολικής έγχυσης είναι υψηλή κατά τη διάρκεια της ημέρας και υψηλότατη σε περιόδους έντονης ζήτησης. Όταν υπάρχει μπόλικος άνεμος καταλήγεις να έχεις τιμές που επιπεδοποιούνται στην τιμή του φορτίου βάσης, δηλαδή το οριακό κόστος των πυρηνικών, του άνθρακα ή ακόμα χαμηλότερα.

Όμως η συνέπεια είναι ότι όσο περισσότερα αιολικά έχεις στο σύστημα, τόσο χαμηλότερη είναι η τιμή του ηλεκτρισμού. Με το αέριο ισχύει το αντίθετο: Όσο περισσότερο χρειάζεσαι, τόσο ψηλότερη θα είναι η τιμή (βραχυπρόθεσμα διότι χρειάζεσαι ακριβές μονάδες αερίου και μακροπρόθεσμα επειδή αυξάνεις τη ζήτηση για αέριο και έτσι αυξάνεται η τιμή του καυσίμου και το κόστος των μονάδων).

Στην πραγματικότητα, αν φτάσεις τα αιολικά σε ένα σημαντικό μερίδιο σε ένα σύστημα που λειτουργεί με τις τιμές της αγοράς, τότε έρχεσαι σε ένα σημείο όπου τα αιολικά μειώνουν τις τιμές σε επίπεδα όπου τα αιολικά (και όλοι οι άλλοι παραγωγοί) χάνουν χρήματα συνεχώς! Όπως έχουμε συζητήσει στο παρελθόν, αυτό γίνεται εμφανές στην περίπτωση των φωτοβολταϊκών - δεδομένου του προφίλ παραγωγής τους την ημέρα οι τιμές μπορούν να γίνουν αρνητικές ολοένα και περισσότερο, μια τάση που θα συνεχιστεί.

Υπάρχουν δύο διδάγματα εδώ:

Τα αιολικά έχουν θετική επίδραση στους καταναλωτές μειώνοντας την τιμή όταν είναι διαθέσιμα.

Είναι δύσκολο να βγάλουν χρήματα τα αιολικά με βάση μηχανισμούς της αγοράς εκτός αν η διείσδυση των αιολικών παραμείνει πολύ χαμηλή. Αυτό σημαίνει ότι αν τα αιολικά είναι επιθυμητά, τότε πρέπει να βρεθούν τρόποι να εξασφαλιστεί ότι τα έσοδα των παραγωγών αυτών δεν θα καθοδηγούνται από τις τιμές της αγοράς τις οποίες καθιστούν εφικτές.

Το πρώτο δίδαγμα είναι ο πραγματικός λόγος που οι εταιρείες ηλεκτρισμού μισούν τις ΑΠΕ - χαμηλώνουν τα έσοδα για όλους στην παραγωγή. Ακόμα και 15-20 χρόνια πριν, όταν τα αιολικά και τα φωτοβολταϊκά λάμβαναν επιδοτήσεις, το παραπάνω κόστος δεν το πλήρωναν οι καταναλωτές, αλλά οι υπόλοιποι παραγωγοί μέσω των χαμηλότερων τιμών για τις συμβατικές μονάδες. Αυτό οδήγησε τις εταιρείες ηλεκτρισμού να προβούν σε προπαγάνδα κατά των ΑΠΕ η οποία διαρκεί μέχρι σήμερα, παρόλο που οι περισσότερες τουλάχιστον στην Ευρώπη, έχουν εναγκαλιστεί πλήρως τις ΑΠΕ.

Άρα βλέπουμε ότι υπάρχει αξία στα αιολικά για τους καταναλωτές, η οποία δεν αντανακλάται άμεσα στην τιμή ηλεκτρισμού και σχετίζεται μονάχα ασαφώς με το πραγματικό κόστος των αιολικών.

Αξία-εξωτερικότητες

Αυτό μας φέρνει στην τρίτη έννοια, δηλαδή την "αξία" των αιολικών, η οποία πρέπει να περιλαμβάνει τις υπόλοιπες επιδράσεις των αιολικών στο σύστημα που δεν περιλαμβάνουν οι μηχανισμοί της αγοράς. Οι οικονομολόγοι τις αποκαλούν εξωτερικότητες, δηλαδή την επίδραση της οικονομικής συμπεριφοράς ή των αποφάσεων που δεν αντανακλώνται στο κόστος ή τις τιμές της οικονομικής οντότητας που λαμβάνει την απόφαση. Η ρύπανση είναι μια συνήθης εξωτερικότητα, όπως είναι η επίδραση που έχει στο δίκτυο η διαχείριση νέων κατηγοριών παραγωγών διατηρώντας τη σταθερότητά του.

Η ρύθμιση υποτίθεται ότι θέτει μια τιμή για αυτά τα πράγματα προκειμένου να αντανακλάται το "πραγματικό κόστος" μιας οικονομικής δράσης. Στη συγκεκριμένη περίπτωση, η απόφαση επένδυσης σε ένα αιολικό ή μια μονάδα αερίου ή κάτι άλλο. Ανάμεσα στις εξωτερικότητες που πρέπει να συζητήσουμε ανήκει και η στοχαστικότητα των αιολικών, οι εκπομπές CO2 (που είναι μια ήδη τιμολογημένη, αν και ελλιπώς, εξωτερικότητα την οποία τα αιολικά μπορούν να αποτρέψουν), καθώς και η ασφάλεια εφοδιασμού.

Στοχαστικότητα και κόστος εξισορρόπησης

Υπάρχει ένα παραδοσιακό επιχείρημα κατά των αιολικών (η διαθεσιμότητα είναι μεταβλητή και δεν μπορεί να υπολογίζεται για την κάλυψη της ζήτησης), το οποίο πολλοί μπορεί να εκπλαγούν που λογίζεται εδώ ως εξωτερικότητα, όμως είναι ακριβώς αυτό.

Σε μια αγορά δεν είσαι υποχρεωμένος να πουλήσεις. Το γεγονός ότι το δίκτυο απαιτεί να καλύπτεται πάντα η ζήτηση αποτελεί μια ξεχωριστή υπηρεσία και δεν είναι το ίδιο όπως η προμήθεια ηλεκτρισμού.

Όμως παρόλο που τα αιολικά κατηγορούνται για τη στοχαστικότητά τους, ο κόσμος φαίνεται πως ξεχνάει ότι πολλές άλλες μονάδες χρειάζονται εφεδρείες διαφορετικών ειδών. Οι μονάδες βάσης έχουν συγκεκριμένη ισχύ και δεν μπορούν να καλύπτουν τη ζήτηση σε ώρες αιχμής - την παραπάνω ισχύ παρέχουν ευέλικτες μονάδες που παράγουν κάποιες ώρες μονάχα. Έτσι, η ισχύς βάσης χρειάζεται εφεδρείες σε ώρες υψηλής ζήτησης.

Οι μεγάλες μονάδες άνθρακα ή πυρηνικών επίσης χρειάζονται το σύστημα να έχει παραπανήσια ισχύ σε περίπτωση που τεθούν εκτός λειτουργίας λόγω θεμάτων των ίδιων ή του δικτύου. Όσο μεγαλύτερη η μονάδα, τόσο μεγαλύτερη η εφεδρεία που απαιτείται.

Εν ολίγοις, η αγορά για μεγαβατώρες και η αγορά για "επιπλέον μεγαβατώρες άμεσα" είναι πολύ διαφορετικές.

Οι Γερμανοί διαχωρίζουν το μόνιμο φορτίο βάσης (δηλαδή την ελάχιστη κατανάλωση ανά πάσα στιγμή που χρειάζεται μόνιμη παραγωγή και αποκαλείται "Grundlast" στο διάγραμμα) από το φορτίο "ημι-βάσης" (το προβλέψιμο τμήμα της ημερήσιας καμπύλης ζήτησης που αποκαλείται "Mittellast") και τη ζήτηση αιχμής (δηλαδή τη βραχυπρόθεσμη μεταβολή της διαθεσιμότητας και της ζήτησης που λέγεται "Spitzenlast").

Τα αιολικά (όπως και τα φ/β) είναι πλέον προβλέψιμα με περισσότερη ακρίβεια για την επόμενη ημέρα και μπορούν επί το πλείστον να ανήκουν στο φορτίο "ημι-βάσης". Μπορούν δηλαδή να αντιμετωπίζονται ως μια συμβατική μονάδα που βρίσκεται σε συντήρηση: Μειωμένη, αλλά προβλέψιμη διαθεσιμότητα.

Η υπηρεσία που προσφέρει αξιοπιστία της παραγωγής είναι κατανοητή και οι τεχνικές απαιτήσεις (να έχεις διαθέσιμη ισχύ για τους όγκους που θα χρειαστούν) είναι επίσης γνωστές, ενώ υπάρχει άφθονη εμπειρία για το πως παρέχεται (υδροηλεκτρικά, μονάδες αερίου, διακοψιμότητα, μπαταρίες και αποθήκευση) και η εμπειρία μαζί με τους κανονισμούς έκαναν εφικτή την τιμολόγηση της συγκεκριμένης υπηρεσίας.

Άρα, όταν δεν υπάρχει άνεμος και ήλιος καλείται η ευέλικτη ισχύς. Αυτό που έχει σημασία είναι το αν υπάρχει αρκετή από αυτή την ισχύ και πόσο συχνά χρησιμοποιείται. Το λογικό ερώτημα είναι τι θα συμβεί όταν η ισχύς βάσης αποσύρεται - υποτίθεται ότι θα χρειαστεί πολύ περισσότερη ευέλικτη ισχύς, αλλά αυτό δεν είναι εντελώς εμφανές. Εγκαθιστούμε πολύ περισσότερες ΑΠΕ από την ισχύ βάσης που είχαμε (σε γιγαβάτ), κάτι που αντανακλά τη στοχαστικότητα των ΑΠΕ, οι οποίες σπανίως παράγουν στο μέγιστο - ή στο ελάχιστο - της ισχύος τους. Όταν έχεις διαφορετικές τεχνολογίες και διαφορετικές γεωγραφίες, φτάνουν ακόμα πιο σπάνια σε αυτά τα άκρα.

Τα ερωτήματα που προκύπτουν είναι: 1) Ποιο είναι το κόστος διατήρησης (ή κατασκευής) της ευέλικτης ισχύος που χρειάζεται; και 2) ποιο είναι το κόστος της παραπανήσιας ανανεώσιμης παραγωγής που πρέπει να περικοπεί σε ώρες υπερβολικής παραγωγής; Και οι δύο θα αφαιρούσαν από την αξία των αιολικών.

Ως προς το πρώτο ερώτημα, υπάρχουν διάφορα γνωστά οικονομικά μοντέλα για την αποζημίωση της ισχύος, είτε μέσω μηχανισμών ισχύος (το δίκτυο πληρώνει μια μονάδα για να είναι διαθέσιμη) είτε μέσω των φυσικών τιμών (μονάδες αιχμής που κάνουν προσφορές αρκετά υψηλές ώστε να είναι κερδοφόρες ακόμα και με λίγες ώρες λειτουργίας κάθε χρόνο). Όπως σημειώσαμε, το κεφαλαιακό κόστος των μονάδων αερίου είναι σχετικά χαμηλό και ήδη έχουμε αρκετές εν λειτουργία.

Ως προς το δεύτερο, η προφανής λύση είναι να βρεθούν τρόποι να αυξηθεί η ζήτηση σε ώρες υψηλής παραγωγής. Λειτουργούσαμε με ένα σύστημα όπου η προσφορά προσαρμοζόταν στη ζήτηση και κινούμαστε προς ένα σύστημα όπου η ζήτηση θα προσαρμόζεται στην προσφορά, με μειώσεις όταν δεν υπάρχει αρκετή προσφορά και αυξήσεις όταν υπάρχει υπερβολική. Αυτό περιλαμβάνει την αποθήκευση, τη διακοψιμότητα, καθώς και την ικανότητα μεταφοράς της ζήτησης από πράγματα που δεν είναι ευαίσθητα χρονικά (όπως η θέρμανση νερού, η φόρτιση οχημάτων και πολλά ακόμα).

Στα πλαίσια αυτά, το γεγονός ότι τα αιολικά και τα φ/β δεν παράγουν την "κατάλληλη" στιγμή στην πραγματικότητα αντανακλάται στην τιμή τους - θα λάβουν χαμηλότρερη τιμή αγοράς ακόμα και με βάση ένα καλοσχεδιασμένο μηχανισμό CfD: Αν η τιμή που λαμβάνουν όταν παράγουν είναι χαμηλότερη κατά μέσο όρο από την τιμή της περιόδου ολόκληρου του συστήματος, τότε θα λάβουν μικρότερη τιμή. Στην περίπτωση αυτή, η χαμηλότερη αξία της παραγωγής τους (λόγω κακού συγχρονισμού) θα αντανακλάται στη χαμηλότερη τιμή και όσοι παραγωγοί μπορούν να παρέχουν ρεύμα όταν χρειάζεται θα πληρωθούν παραπάνω για την υπηρεσία τους.

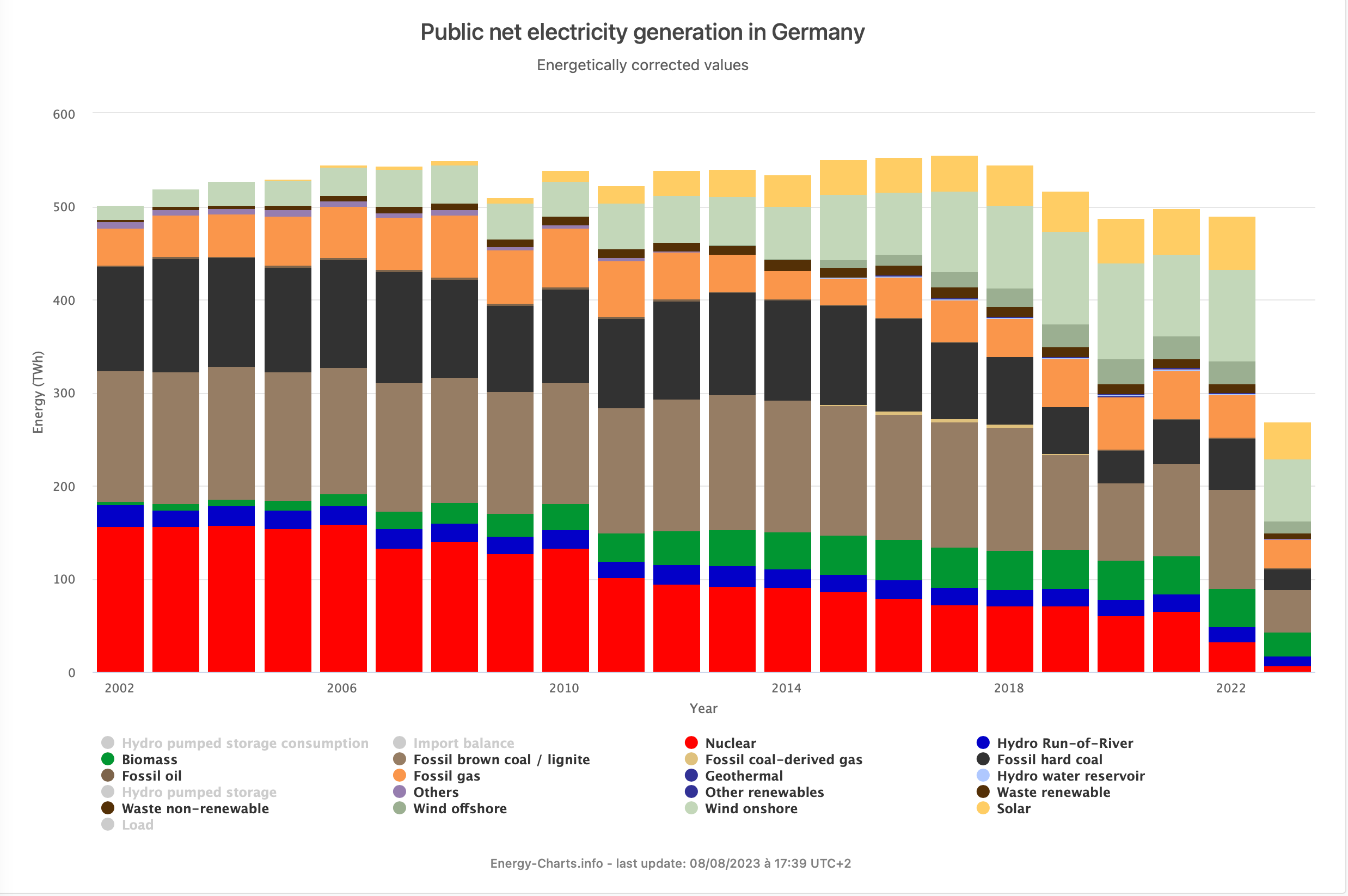

Σε κάθε περίπτωση, είναι ενδιαφέρον να παρατηρήσουμε ότι η Γερμανία τα τελευταία 20 χρόνια αντικατέστησε το 40% της παραγωγής βάσης σε μεγαβατώρες με στοχαστικές ΑΠΕ και παράγει πολύ λιγότερες μεγαβατώρες από ευέλικτες μονάδες - αερίου και λιθάνθρακα. Κατ' επέκταση, οι περισσότερες ΑΠΕ δεν δείχνουν να μεταφράζονται σε περισσότερη παραγωγή με αέριο, όπως λένε όσοι αντιμάχονται τα αιολικά.

Εν ολίγοις: Το κόστος ενσωμάτωσης πολλών ΑΠΕ στο σύστημα (50% και άνω σε πολλές ευρωπαϊκές χώρες) δείχνει να είναι χαμηλό ακόμα και έτσι η αξία των αιολικών δεν είναι σημαντικά χαμηλότερη αν λάβουμε υπόψη την επίδραση στο σύστημα ηλεκτρισμού.

Εκπομπές CO2

Η δεύτερη εξωτερικότητα που πρέπει να αναφέρουμε είναι οι εκπομπές άνθρακα. Σε αυτή την περίπτωση δεν είναι μια εξωτερικότητα που δημιουργεί η αιολική παραγωγή, αλλά μια που δημιουργούν οι συμβατικές μονάδες και δεν υπολογίζεται σωστά σήμερα, όμως τα αιολικά την αποφεύγουν. Με άλλα λόγια, υπάρχει ένα όφελος για την κοινωνία αντικαθιστώντας τα ορυκτά καύσιμα με αιολικά, όμως δεν έχει τιμολογηθεί ακόμα (δηλαδή το έμμεσο κόστος της καύσης άνθρακα πληρώνεται από τους κατοίκους κοντά σε συμβατικές μονάδες και τα πνευμόνια τους, όχι από τους καταναλωτές ηλεκτρισμού).

Οι προσπάθειες τιμολόγησης των εκπομπών προχωρούν μέσω του ευρωπαϊκού ETS και άλλων αντίστοιχων συστημάτων. Αυτά απαιτούν να πληρώνουν οι ρυπογόνες μονάδες και υλοποιούν ένα νέο κόστος για εκείνες το οποίο προστίθεται στο κόστος παραγωγής (αλλά όχι στο κόστος των αιολικών, καθώς δεν εκλύουν ρύπους).

Το να συμπεριληφθεί το κόστος ρύπων στο κόστος του ηλεκτρισμού θα ήταν το ίδιο έγκυρο όπως η συμπερίληψη του κόστους των εφεδρειών. Αν αναλογιστούμε το δίκτυο ηλεκτρισμού ως ένα πλήρως ενσωματωμένο σύστημα, τότε δεν υπάρχει λόγος να περιλαμβάνονται ορισμένες εξωτερικότητες και όχι άλλες, δηλαδή λόγω της συνήθειας ή των πιέσεων από τους κυρίαρχους παίχτες που σχεδίασαν τους κανόνες με βάση το υφιστάμενο μείγμα παραγωγής.

Ασφάλεια εφοδιασμού

Μια μονάδα ηλεκτρισμού είναι μια επένδυση που μπορεί να κρατήσει 25-50 χρόνια (ή και παραπάνω στα υδροηλεκτρικά). Μόλις κατασκευαστεί, παράγει σχέδια συμπεριφοράς που αντίστοιχα θα διαρκέσουν πολύ. Μια μονάδα αερίου θα χρειαστεί προμήθεια αερίου για 25 χρόνια ή παραπάνω (και τις σχετικές υποδομές, υπηρεσίες και... λομπίστες). Δεδομένης της ανησυχίας για την απομείωση των διαθέσιμων πόρων (συνήθως υποτιμάται) και για την αναξιοπιστία ορισμένων προμηθευτών (υποτιμούνταν μέχρι που ο Πούτιν την επαλήθευσε), είναι λογικό να πούμε ότι η ασφάλεια εφοδιασμού έχει ένα κόστος.

Το κόστος μπορεί να αντανακλάται στις μακροχρόνιες συμφωνίες εφοδιασμού με χώρες-παραγωγούς, αλλά δεν φαίνεται να αρκεί (οι περισσότερες ρωσικές προμήθειες ήταν με βάση τέτοια συμβόλαια). Τα αιολικά, που δεν χρειάζονται καύσιμο και έτσι δεν χρειάζονται εισαγωγές, αποφεύγουν όμορφα το συγκεκριμένο πρόβλημα, όμως πως θα αξιολογηθεί σε οικονομικούς όρους; Το ερώτημα δεν έχει απάντηση σήμερα, όμως είναι σαφές πως η συγκεκριμένη αξία είναι μεγαλύτερη του μηδενός.

Ακόμη μια πτυχή είνα ότι την "ασφάλεια εφοδιασμού" συνήθως την εννοούμε σε "λογικές τιμές". Οι συμβατικές μονάδες θα πρέπει να αγοράσουν ξανά αέριο ή άνθρακα σε 10,15 ή 20 χρόνια και δεν γίνεται σήμερα να αντασφαλιστούν απέναντι σε αυτό το ρίσκο. Δεδομένων των κυρίαρχων τιμολογιακών μηχανισμών, οι επιμέρους μονάδες μπορεί να μη νοιάζονται ιδιαίτερα (θα μετακυλίσουν τις αυξήσεις στους καταναλωτές), όμως οι καταναλωτές ίσως να μην είναι τόσο χαρούμενοι με το αποτέλεσμα.

Και πάλι τα αιολικά με τη σταθερή τιμή τους για πολλά χρόνια παρέχουν μια πολύτιμη εναλλακτική: Μια εγγύηση ότι το κόστος δεν θα αυξηθεί σε βάθος χρόνου. Οι αγορές θα μπορούσαν θεωρητικά να το αξιολογήσουν αυτό, όμως οι προθεσμιακές αγορές δεν έχουν ρευστότητα για περιόδους άνω των 5 ετών και έτσι στην πράξη δεν το πράττουν. Εδώ μπορούν να έρθουν οι κυβερνήσεις και να παρέχουν μια αξία σήμερα στη μακροπρόθεσμη προαίρεση που χαρακτηρίζει τον άνεμο. Αυτό κάνουν οι ταρίφες επί της ουσίας, θέτοντας μια σταθερή τιμή για την αιολική παραγωγή που είναι αρκετά υψηλή ώστε οι παραγωγοί να είναι ικανοποιημένοι με την επένδυσή τους σήμερα, αλλά αρκετά χαμηλή για να παρέχει αντασφάλιση έναντι αυξήσεων αλλού στο σύστημα. Πράγματι, πέρυσι όταν οι τιμές πετρελαίου και αερίου ήταν πολύ ψηλές, οι ταρίφες σε πολλές χώρες έφτασαν να είναι κάτω από την τιμή χονδρικής: Η επιδότηση γύρισε ανάποδα.

Σημειώστε κα πάλι ότι το ρυθμιστικό πλαίσιο αποφασίζει ποιος θα έχει πρόσβαση στη συγκεκριμένη αξία: Αν η αιολική παραγωγή πωλείται έναντι σταθερής τιμής, τότε ο αγοραστής θα επωφεληθεί από την τότε φθηνή προμήθεια. Μπορεί να είναι ιδιώτης με βάση ένα διμερές συμβόλαιο ή ο διαχειριστής, αναλόγως του μηχανισμού το όφελος μπορεί να το διατηρήσει ή να αντανακλάται στις τιμές λιανικής. Αν οι αιολικοί παραγωγοί λάβουν στήριξη με φοροελαφρύνσεις ή "πράσινα πιστοποιητικά", τότε θα εκείνοι θα λάβουν το κέρδος από τις ψηλές τιμές χονδρικής. Άρα, το ερώτημα δεν είναι πως θα εμφανιστεί αυτή η αξία, αλλά πως θα μοιραστεί. Και τα δύο είναι πολιτικά ερωτήματα και δεν έχουν προφανή απάντηση.

Κατ' επέκταση, τα αιολικά έχουν αξία ως παραγωγός χαμηλών εκπομπών, εγχώριος και σταθερού κόστους. Επίσης, δημιουργούν σημαντικές θέσεις εργασίας, κυρίως μη εξαγώγιμες, και αυτό είναι ένα επιχείρημα στο σημερινό περιβάλλον. Επίσης, σε ένα μηχανισμό αγοράς έχουν το αποτέλεσμα της μείωσης των τιμών για τους καταναλωτές χάρη στο μηδενικό οριακό τους κόστος. Τα μειονεκτήματά τους, όπως η στοχαστικότητα, μπορούν να τιμολογηθούν και να ληφθούν υπόψη από το σύστημα.

Συνολικά, φαίνεται πως τα αιολικά είναι μια εξαιρετική περίπτωση για τους καταναλωτές και ένα εμφανές πρόβλημα (σε όρους χαμηλότερων όγκων και τιμών) για τις ανταγωνιστικές τεχνολογίες εκτός από αυτές που ειδικεύονται στις εφεδρείες.

Με άλλα λόγια: Η προσκόλληση στο αέριο ή τα πυρηνικά είναι μια πολιτική επιλογή, όχι οικονομική.

(του Jérôme à Paris)